第一章 行业概况

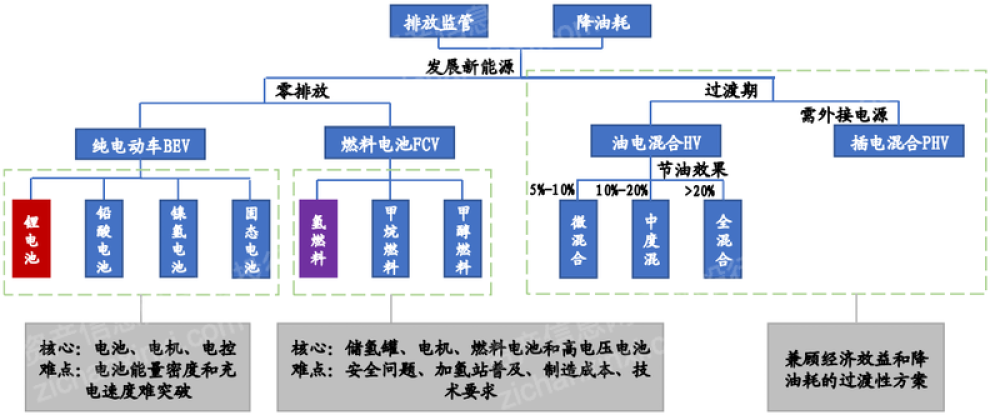

新能源汽车,是指采用新型动力系统,完全或者主要依靠新型能源驱动的汽车,包括纯电动汽车、插电式混合动力汽车、增程式混合动力汽车和燃料电池汽车等。国际上,混合动力汽车(含中混、强混、插电式混动)汽车、天然气汽车、纯电动汽车和燃料电池汽车均属于节能或新能源汽车。仅就我国对新能源汽车定义看,政策鼓励和支持的新能源汽车形式包括:纯电动汽车、插电式混合动力汽车和燃料电池汽车。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

第二章 商业模式和技术发展

2.1 产业链价值链

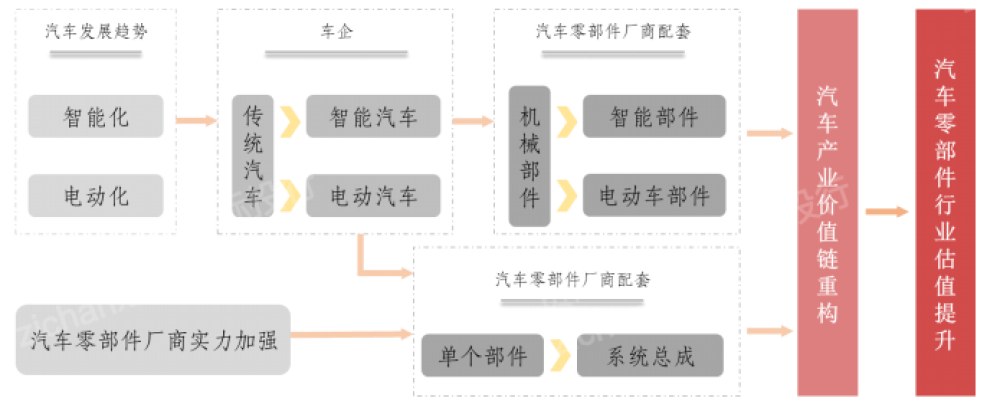

新能源汽车行业为汽车行业的重要分支,也改变了延续百年的传统汽车产业链结构。动力电池是产业链中游最重要的零部件,同时钴矿、镍矿等矿产资源为动力电池的重要组成部分,所以此类矿产资源与传统汽车上游产业链有所差别。

传统汽车产业链中,处于下游的整车厂需掌握发动机、底盘和变速箱等核心技术;而在新能源汽车产业链中,核心零部件的研发与车企逐渐分离,下游的整车厂可以外采电池、电控和电机,同时部分智能化硬件与辅助驾驶芯片也可以与其他企业合 作开发,降低了整车厂进入的门槛,给予了企业更大的发展空间。同时,充电桩、换电站等服务于新能源汽车后市场的产业也将在产业链中占据愈加重要的地位。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

上游:稀土、矿产。我国稀土储量丰富,在新能源汽车领域存在广泛应用。电池级碳酸锂、钴、镍、铂、镝等为制作电池正负极和稀土永磁电机的关键性矿产资源。稀土永磁驱动 电机具有较宽的弱磁调速范围、高功率密度比、高效率、高可靠性等优势,能够有效地降低新能源汽车的重量和提高其效率,需求难以被替代,钕铁硼永磁体是目前新能源汽车驱动电机中应用最广泛的材料。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

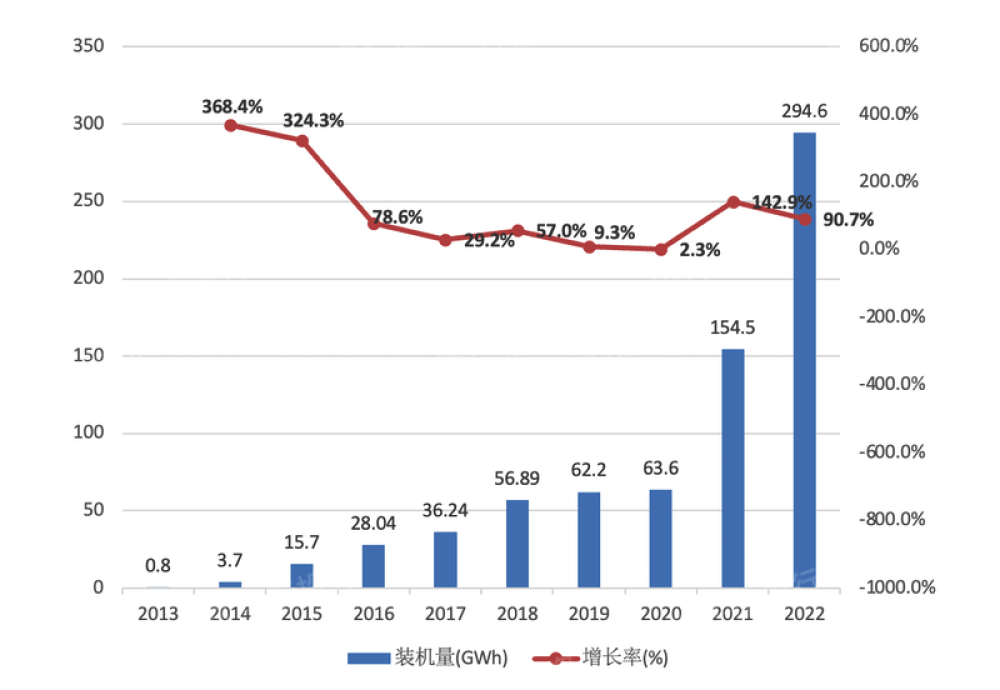

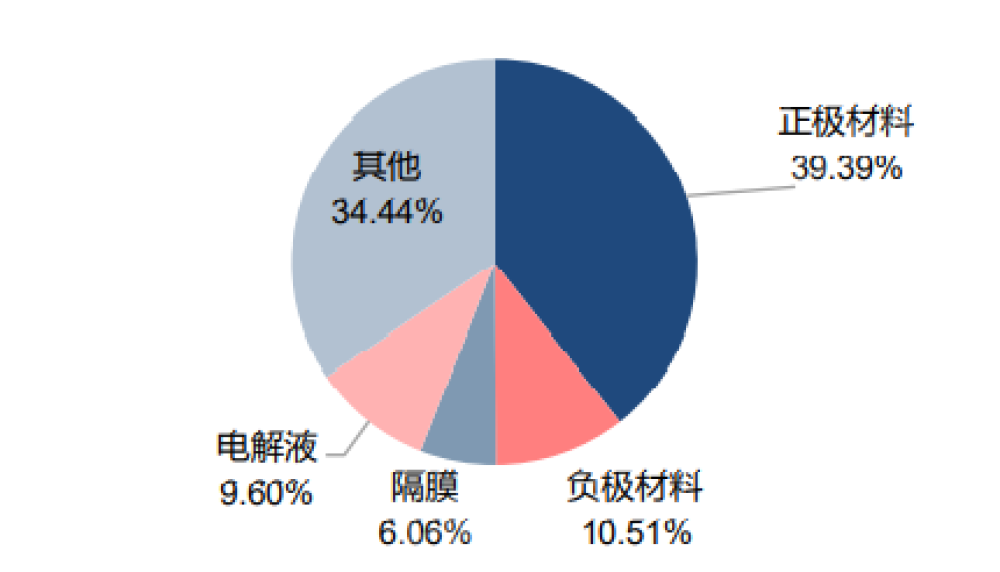

中游:动力电池,装机量受新能源汽车市场影响较大,三元电池比例不断提升。动力电池是纯电动汽车必要的组成部分,按照正级材料可分为三元电池和磷酸铁锂电池,三元电池由于其更高的能量密度、容量及低温性能备受车企青睐。

图 2013-2022年中国动力电池装机量

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

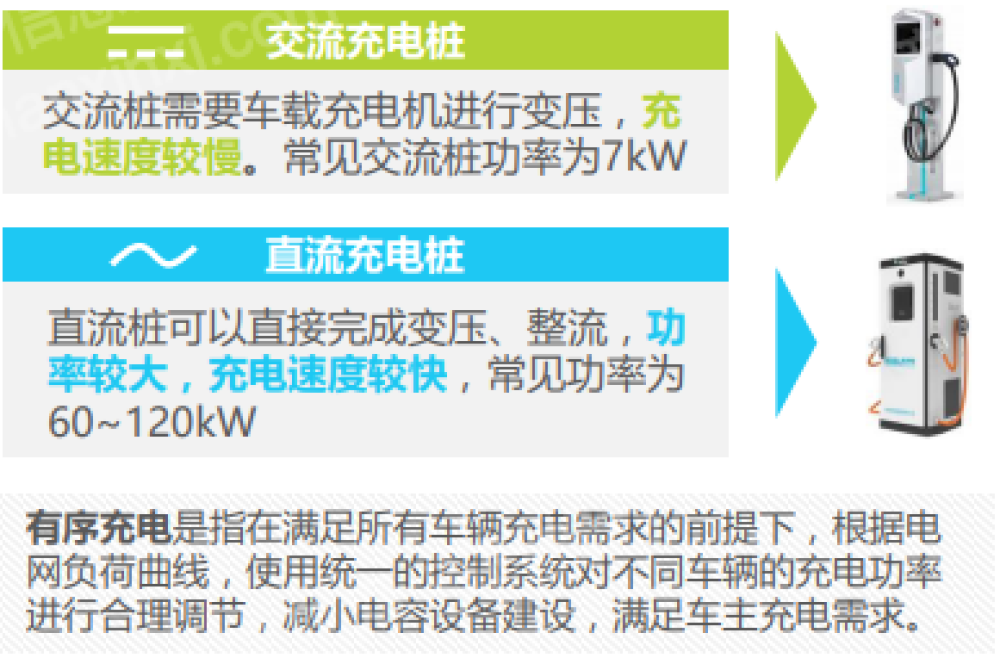

下游:整车,充电桩和运营。包括传统新能源车企和新势力车企。新能源汽车能源补给可以通过充电和换电两种模式,充电又可以分为交流充电和直流充电。同时,换电模式也在逐渐发力,在近期的国新办新闻发布会当中,工信部表示鼓励企业研发新型充电和换电技术,探索车电分离的模式应用,换电模式有望迎来快速发展阶段。

图 充电模式

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 2022年造车新势力上市车型

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

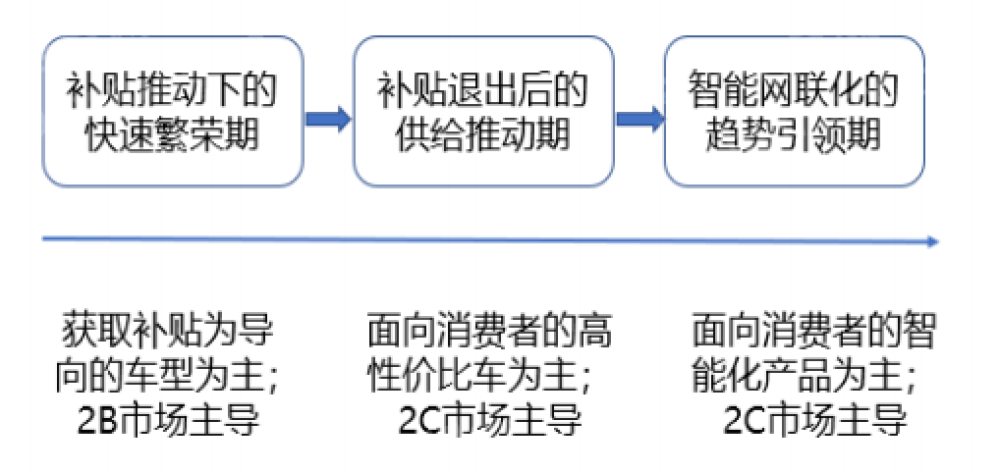

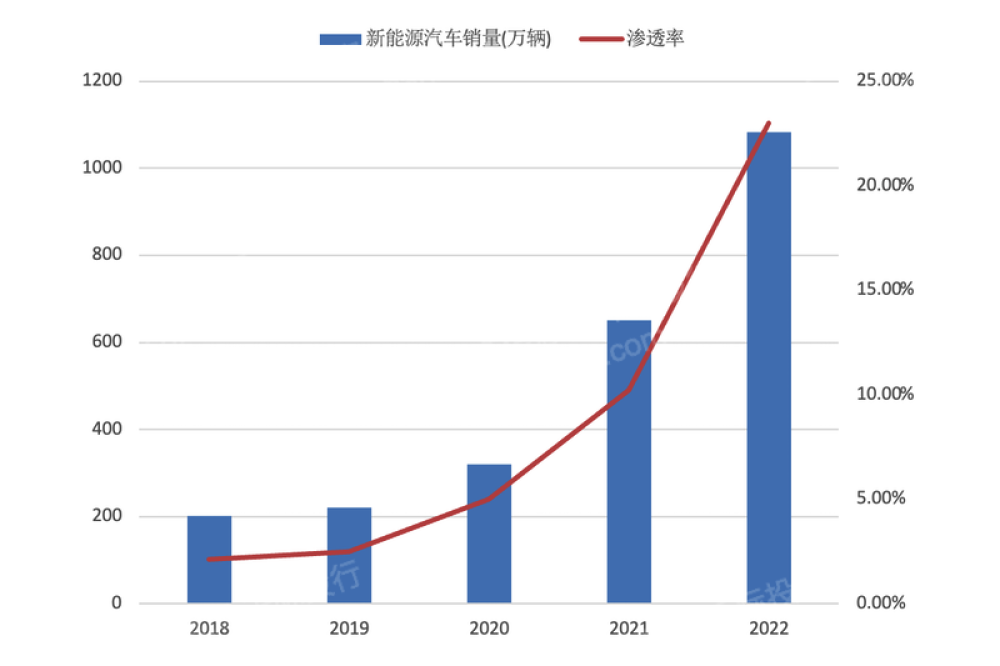

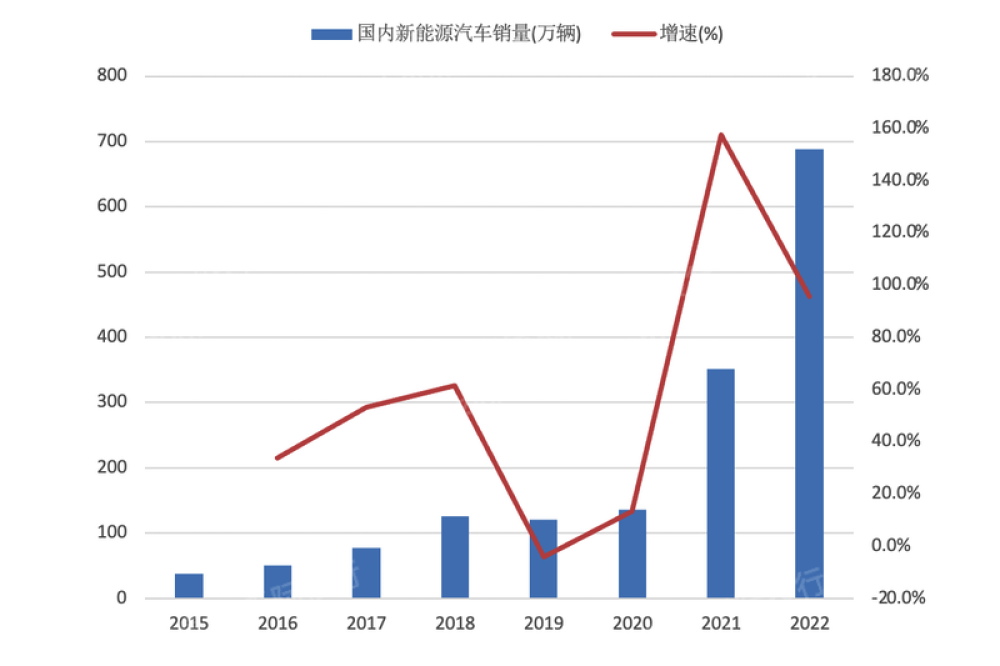

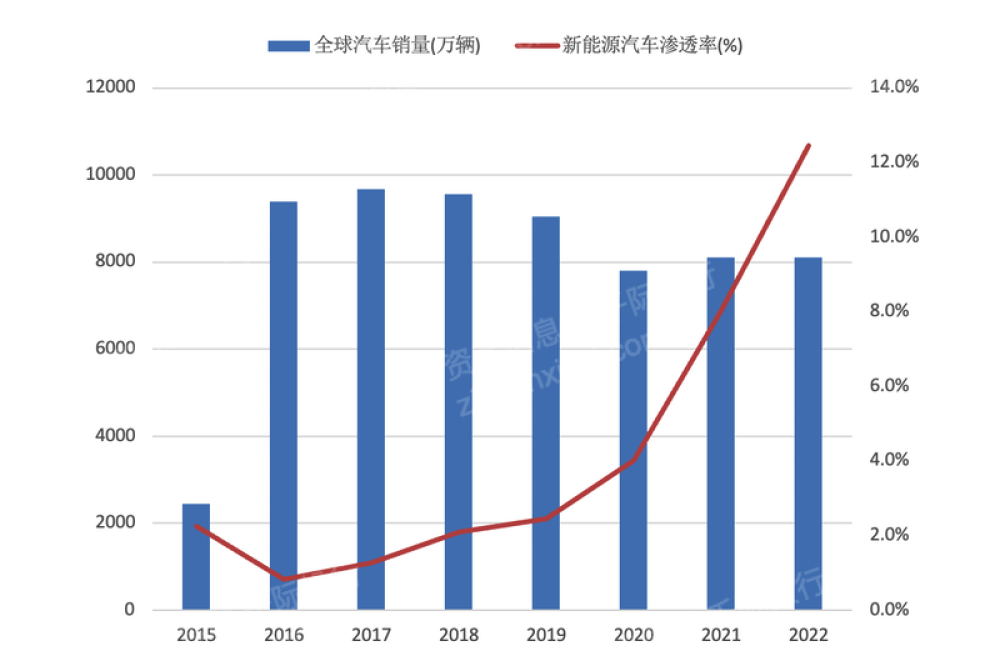

全球视角下,新能源汽车行业总体处于成长期较早阶段。在政策的推动和优质供给的引领下,新能源汽 车需求将持续呈现出高速增长的态势,带动上游产业不断发展。新能源汽车 处于快速发展的“黄金时代”,中国、欧洲、美国三大市场或引领全球新能源汽车需求持续高速增长。具体来看:中国市场已经走过高额补贴推动的阶段,逐渐走向优质供给主导的 2C 阶段;欧洲市场正处于碳排放、法案强约束与疫情后新一轮补贴政策强刺激共同作用的快速增长阶段。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

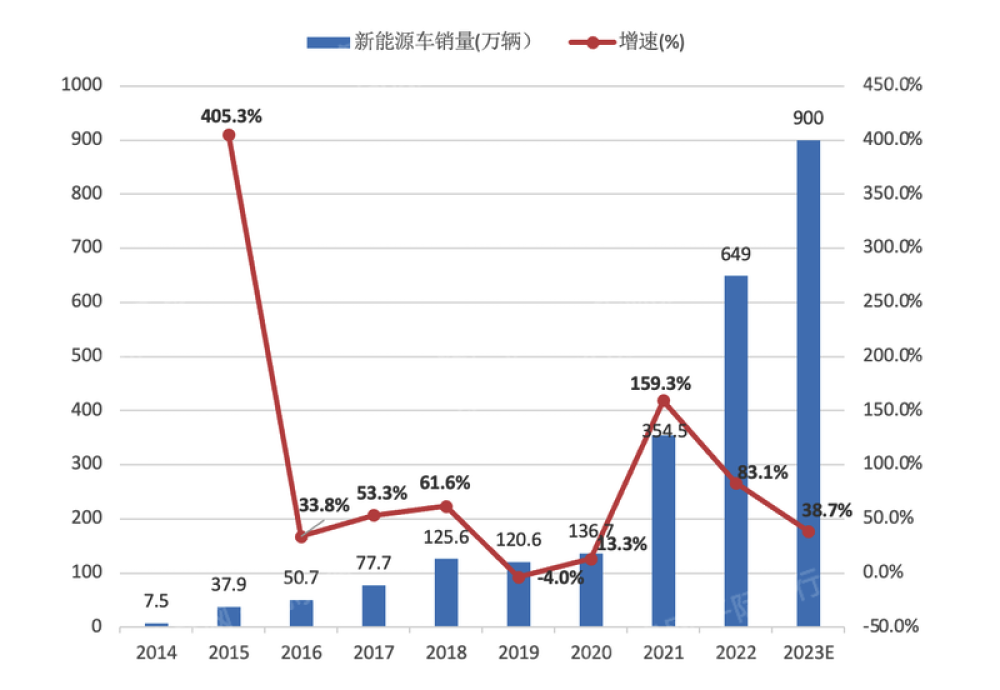

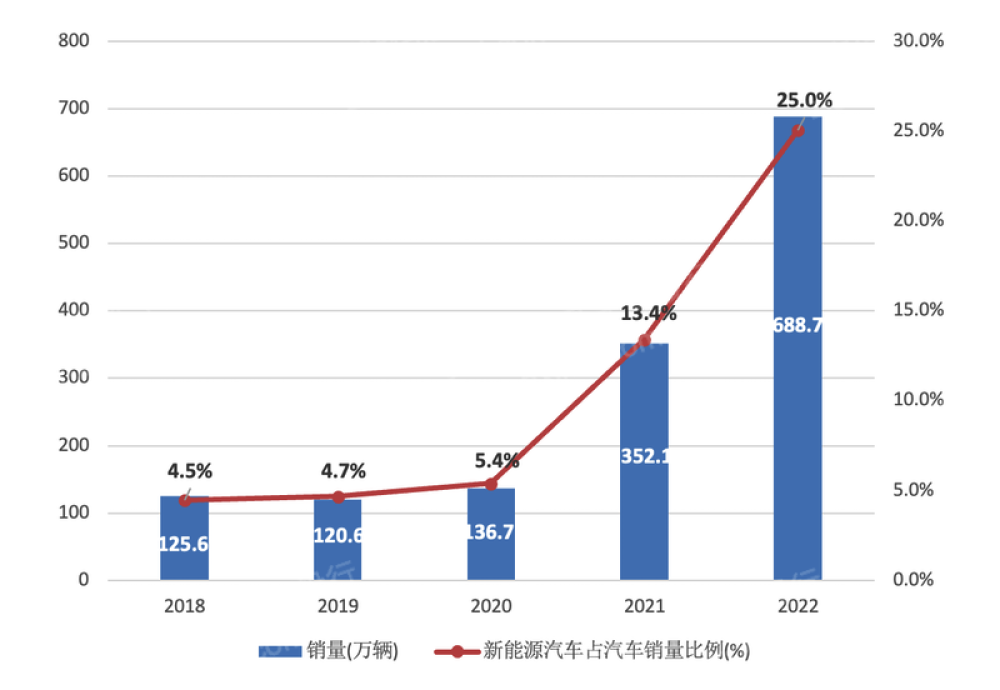

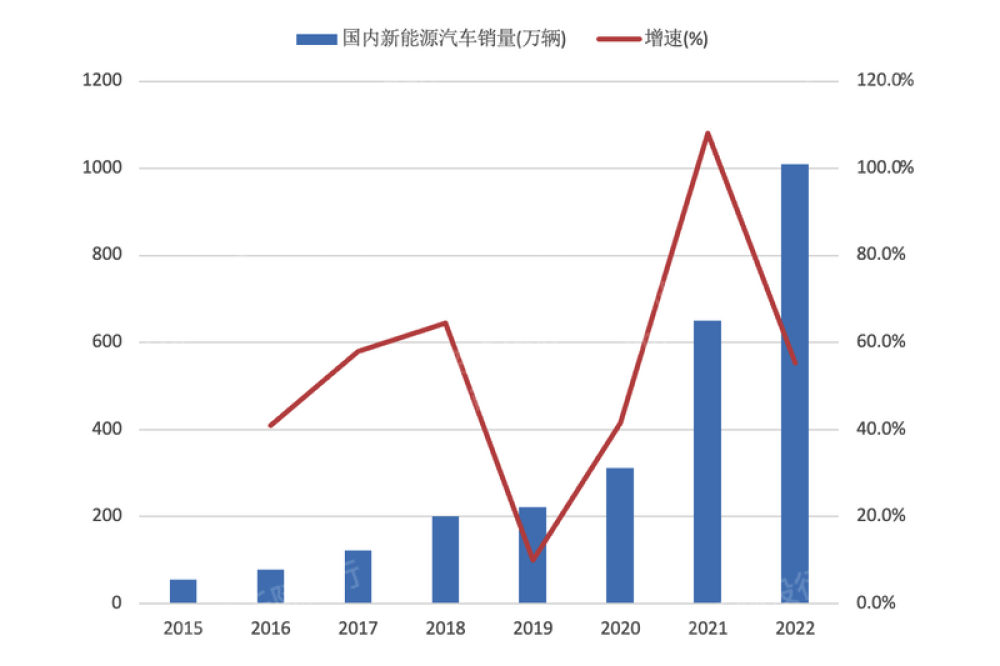

图 新能源车销量及增速.

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 汽车产业链价值重构提升汽车零部件公司估值

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

2.2 动力电池及原材料价值链

图 方形三元动力电池大致成本结构

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

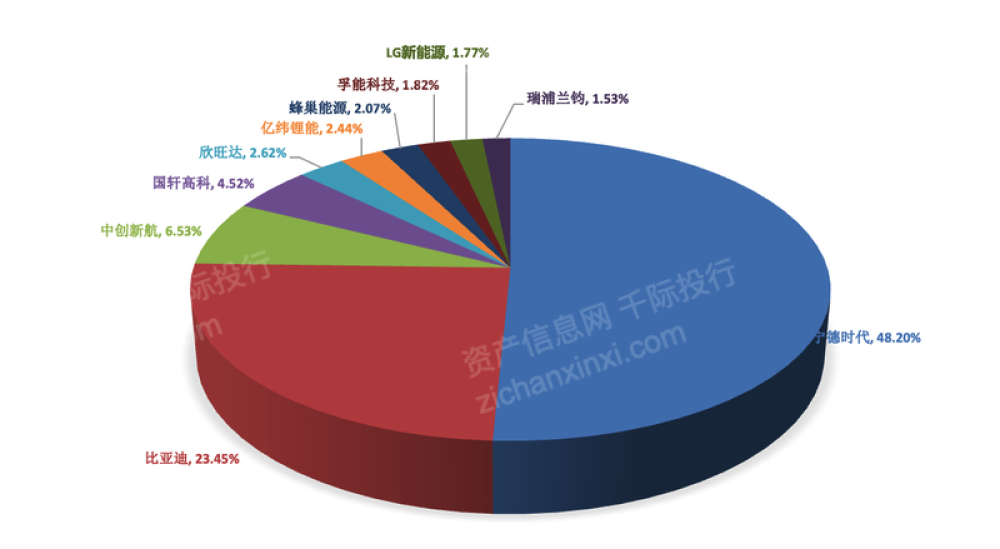

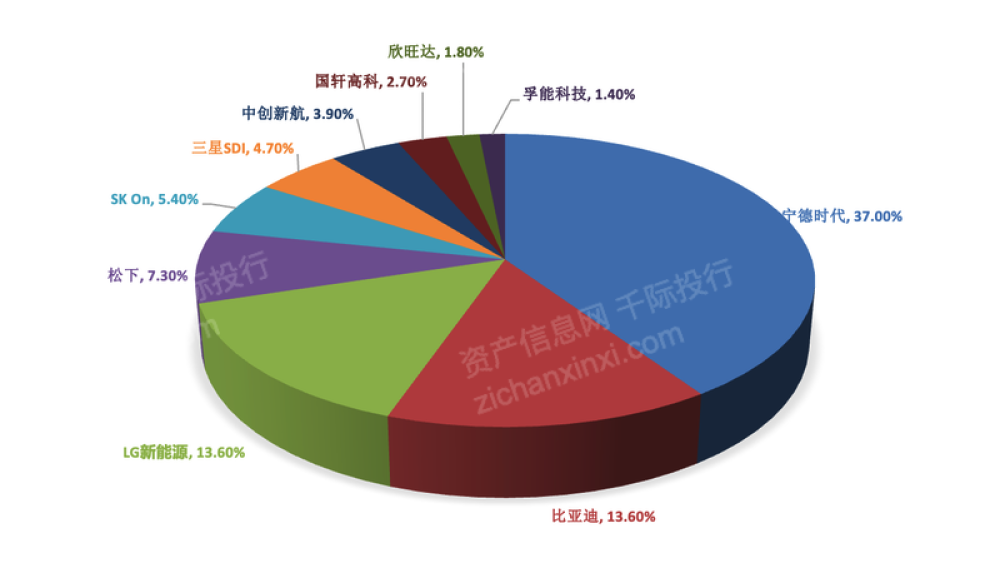

动力电池:国内一超多强,全球寡头垄断。

动力电池全球寡头垄断格局基本形成。全球市场有望形成以 LG化学、宁德时代、松下、三星 SDI、 SKI、比亚迪等为首的寡头垄断的市场格局。

动力电池国内一超多强格局形成。国内动力电池企业加速导入全球供应链,其中宁德时代已经进入了海外几乎所有主流车企供应链,供货份额有望逐步提升,客户结构不断优化,有望比肩 LG 化学等海外动力电池龙头企业。国内二线电池企业如孚能科技、亿纬锂能、欣旺达等在开拓国内客户的同时积极进入海外客户供应链,并取得一定进展。

图 2022 年国内动力电池市场份额

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 2022年全球动力电池市场份额

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

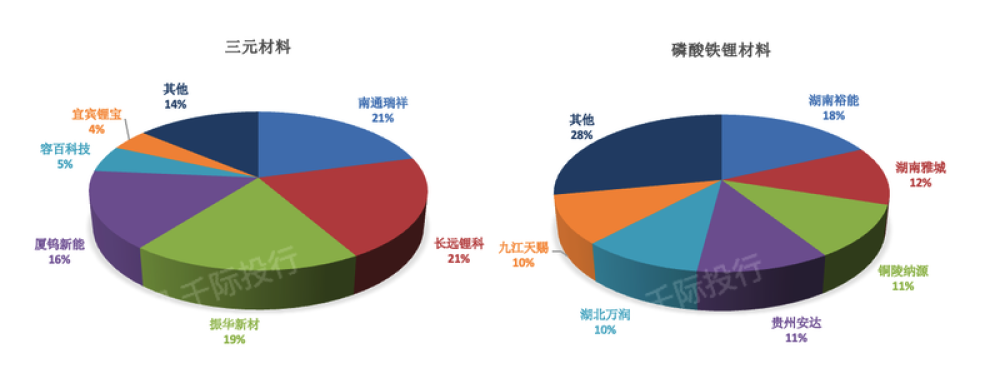

电池材料:集中度持续提升,加速导入全球供应链

三元材料集中度低,磷酸铁锂竞争格局较好;负极材料格局稳定,集中度有所下降;电解液集中度进一步提升,强者恒强效应明显;湿法隔膜第一梯队确立,干法隔膜寡头垄断格局形成;锂电铜箔集中度高,寡头垄断格局基本形成。

图 2022 年前半年三元材料市场份额和磷酸铁锂材料市场份额

资料来源:资产信息网 千际投行

中游材料企业加速导入全球供应链。当前全球市场正在形成整车-电池-材料-上游资源的供应体系,龙头配龙头大势所趋,国内中游材料企业具备全球竞争力,正在加速导入全球电池龙头企业供应链。从细分领域来看,电解液、负极材料、湿法隔膜导入全球供应链的速度较快,正极材料相对较慢;从具体企业来看,新宙邦、恩捷股份、贝特瑞等都进入了 LG 化学、松下电器、三星 SDI、宁德时代四家电池龙头供应链,客户结构最为优质;璞泰来、格林美等也进入了全球三家主流电池企业供应链。结构件行业一超格局稳定,龙头科达利国内和全球市占率高,在主要客户宁德时代中的供货份额处于绝对优势地位,同时也进入了 LG 化学、松下电器等海外电池企业供应链,有望逐步放量。为了稳定供应和降低成本,预计海外电池龙头企业 LG 化学等将加速引入国内材料供应商,中游材料企业迎来全球供应的历史机遇。

图 进入全球主流供应链的国内中游材料企业(不完全统计)

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

2.3 技术发展

“三电”技术基本成熟,续航里程和电池组能量逐步提升。

图 三电系统

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 源汽车技术路线核心及难点分析

资料来源:资产信息网 千际投行

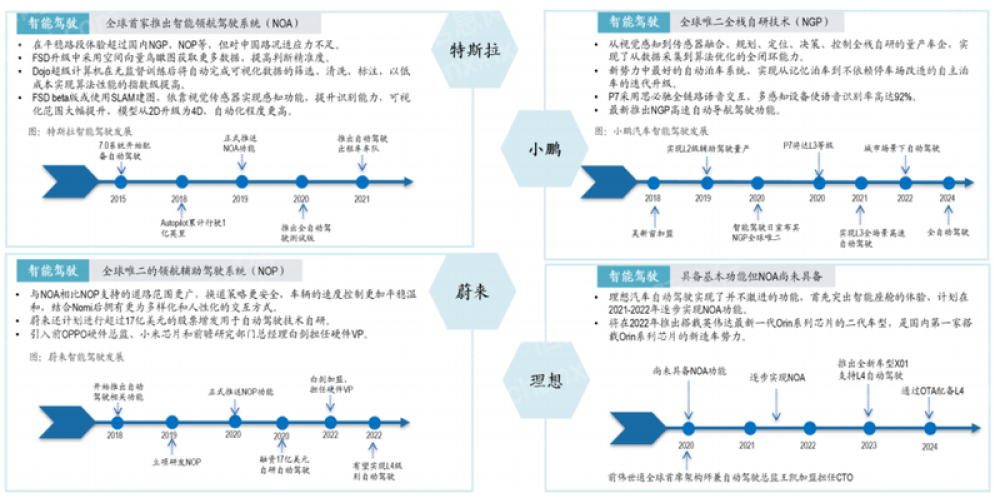

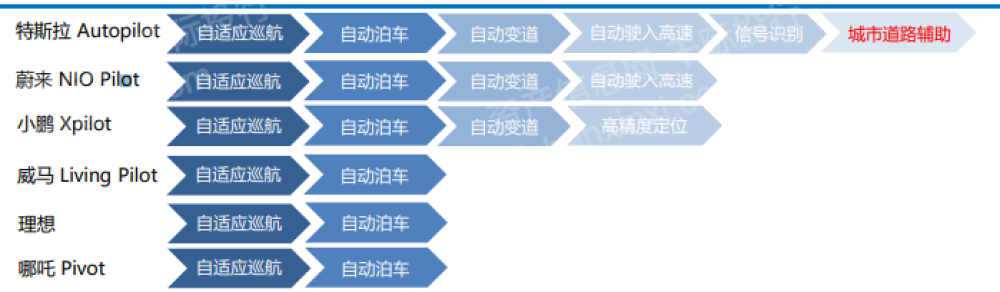

图 新势力车企近期智能驾驶进展和突破

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

2.4 政策监管

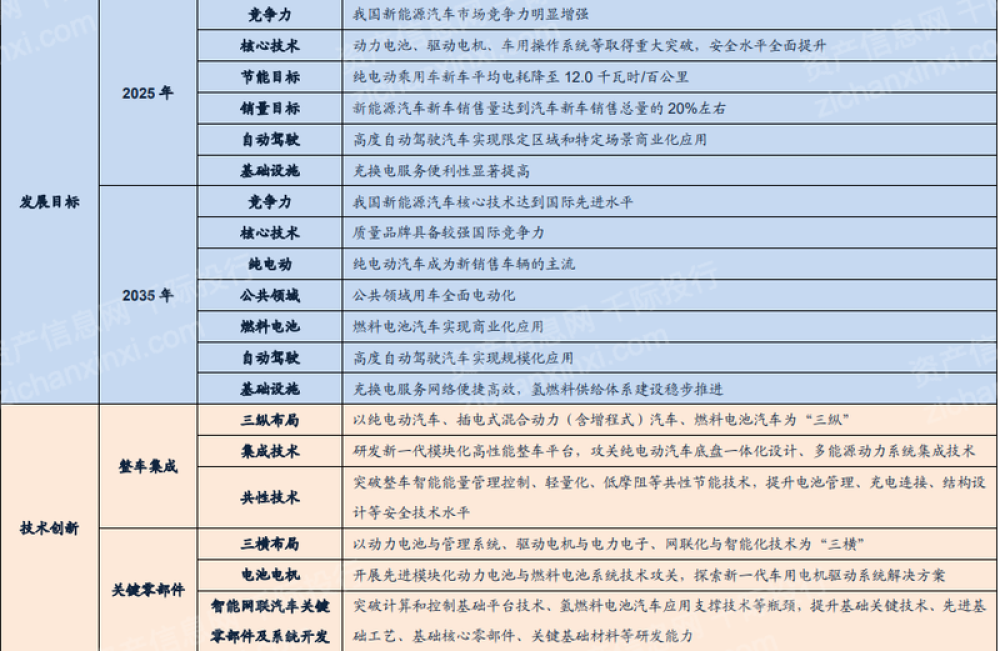

目前来看,新能源汽车产业已上升至国家发展战略的高度,成为了不可逆的发展方向。2020年,国家出台多项政策鼓励新 能源汽车发展,降低了新能源企业的进入门槛,提高了产品要求,完善了强制性标准,延长了新能源汽车财政补贴。10月份,国务院常委会会议通过了《新能源汽车产业发展规划(2021-2035年)》,为未来15年的发展打下了坚实的基础。同时,地方层面也纷纷出台政策鼓励新能源汽车消费。国家与地方的政策体系逐渐成型,给予了新能源汽车行业发展极大的 支持,预计未来5年内政策扶持将仍然发挥不可或缺的作用。

图 新能源汽车产业发展规划(2021—2035年)》发展目标及技术创新

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

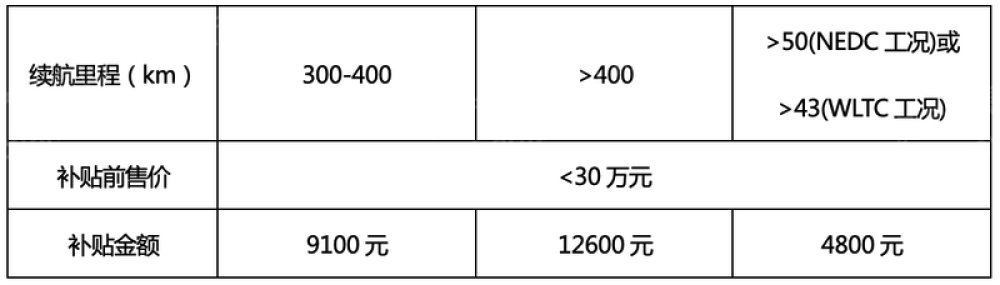

图 2022 年对(非公共领域)纯电动乘用车的国家补贴

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

第三章 行业估值、定价机制和全球龙头企业

3.1 行业综合财务分析和估值方法

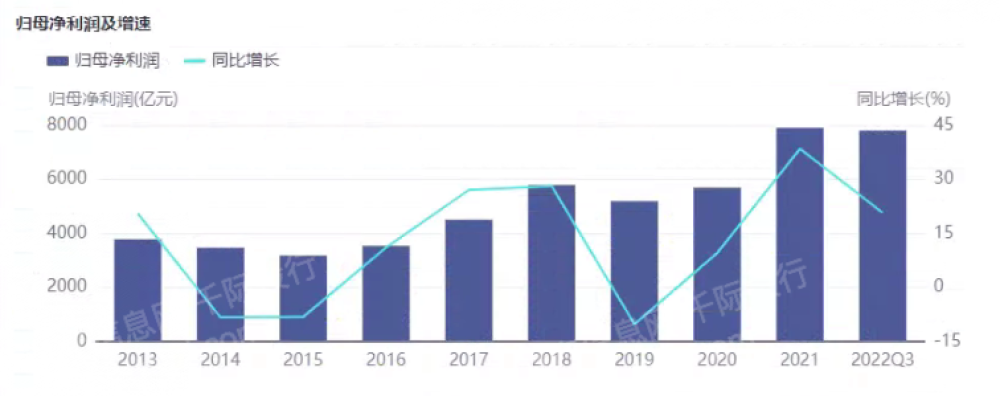

图 行业净利润及增速

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

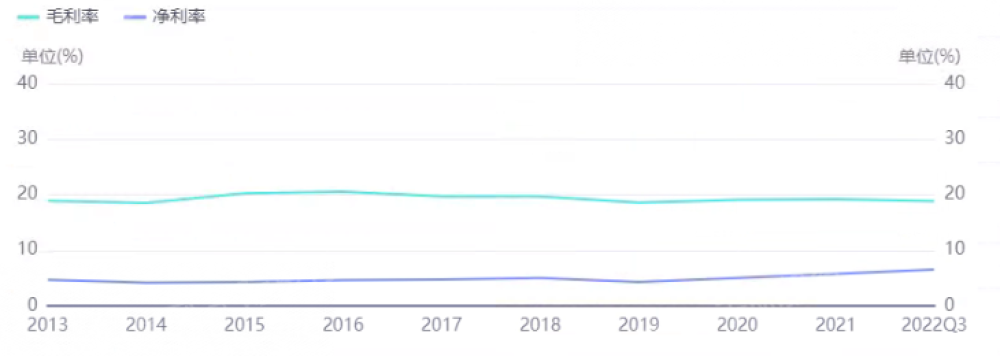

图 行业表现及估值

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV / Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、NAV净资产价值估值法等。

3.2 发展和价格驱动机制

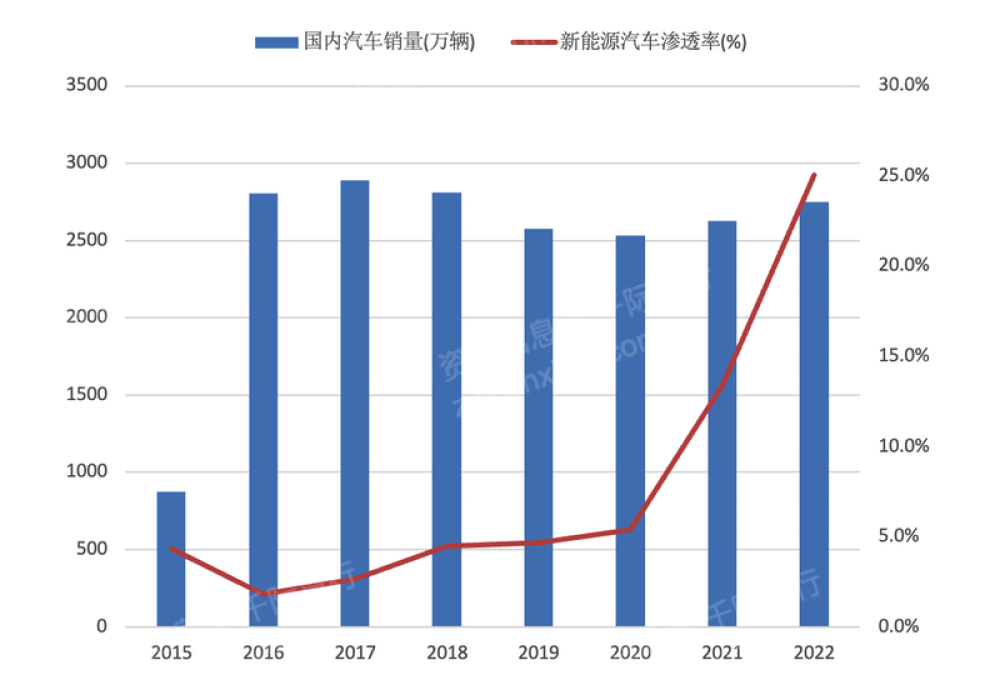

新能源汽车保有量持续上升,市场处于较快发展阶段。中国新能源汽车行业在过去几年内经历了飞速的发展,正在从萌芽期向成长期迈进,其保有量在5年间增长了9倍有余。由 于我国坚持的纯电驱动战略取向,纯电动汽车在保有量当中占有较大比重,2022年纯电动汽车保有量将突破1000万,占比 81.27%。当前,由于科技和产业变革,新能源汽车已经成为汽车产业转型升级的中坚力量,新能源汽车行业也迎来了前所 未有的发展机遇。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

价格驱动机制(供需分析)

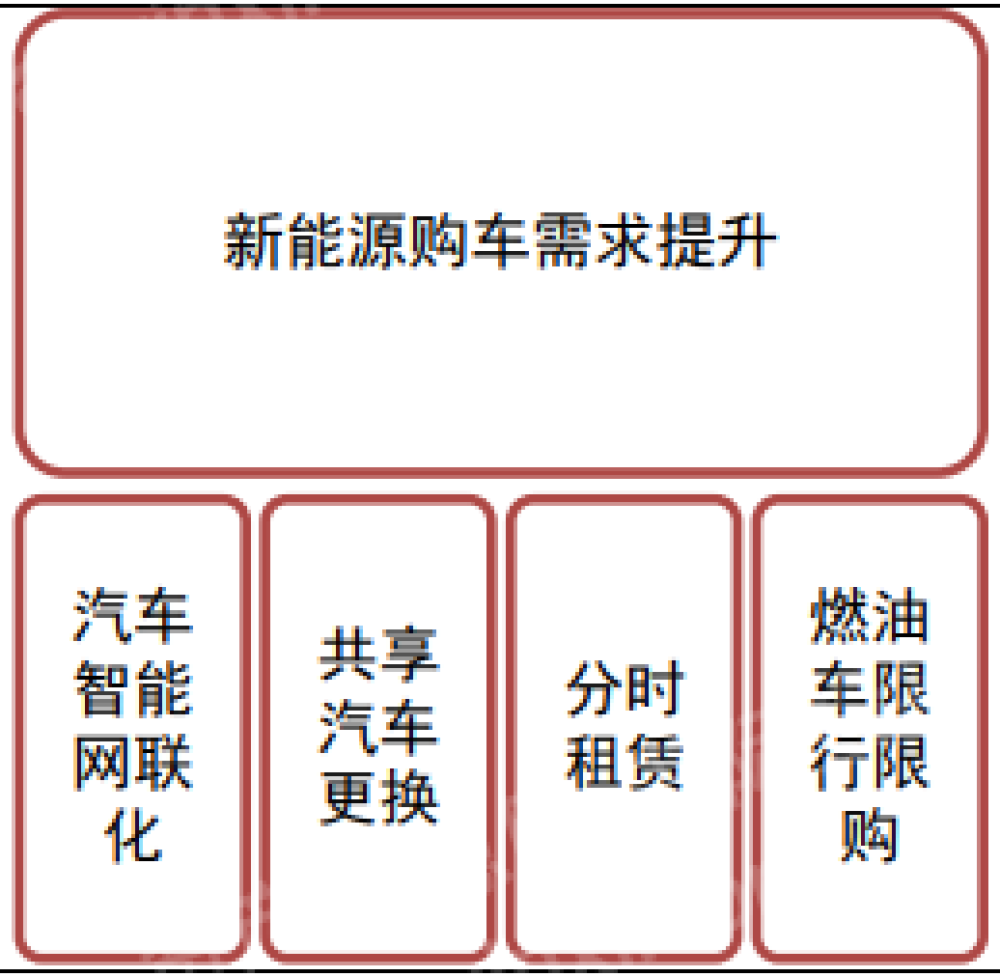

需求端:汽车行业电气化是确定性的方向,普通混合动力汽车近年来获得快速发展。智能汽车融合运用了信息分析、互联网、大数据、云计算、人工智能等新技术,显著提升了汽车的附加价值,而新能源汽车因其能够快速响应指令的优势,成为了布局汽车智能化的重要一环,汽车智能化发展反向促进新能源汽车需求提升;另一方面,新能源车续航、品质、设计的逐渐提高,共享汽车、网约车限使用新能源,扩大了新能源汽车的需求边际。

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

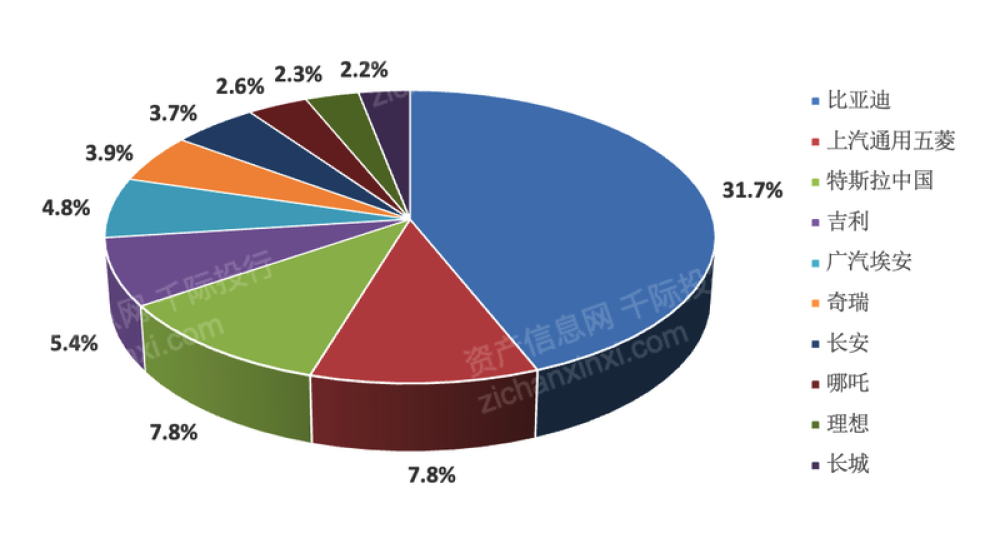

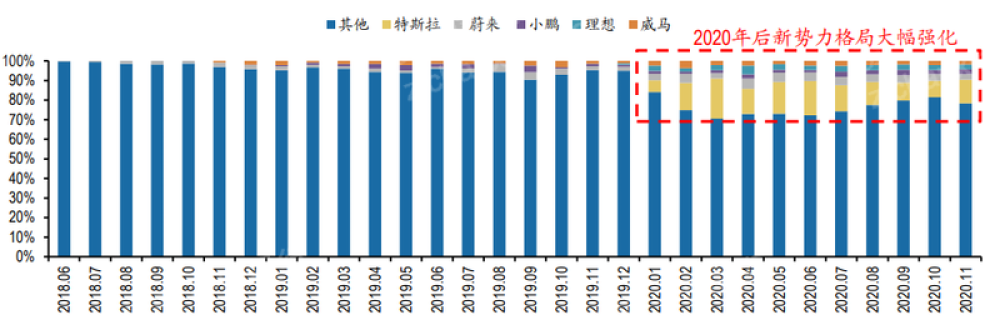

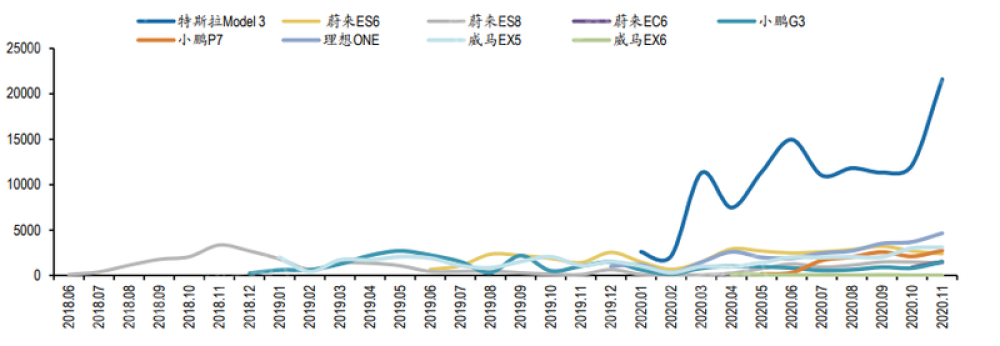

供给端:新能源乘用车生产企业按照背景可分为三大阵营:传统自主品牌、造车新势力、外资品牌。目前造车新势力仍处于量产初期,仅蔚来、小鹏、威马、理想等少数几家企业实现量产交付,不过销量都均未超过2万辆。受此前股比限制与补贴影响,外资新能源车企发力较晚,当前主要以合资形式进入本土市场,如大众与江淮、宝马与长城、奔驰与比亚迪等。

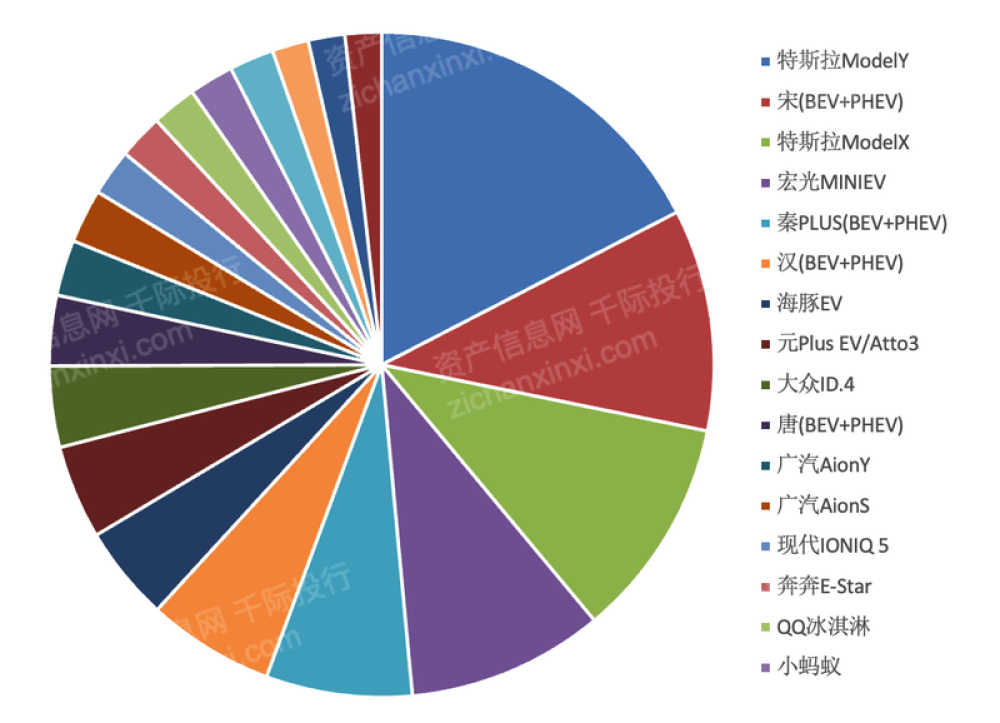

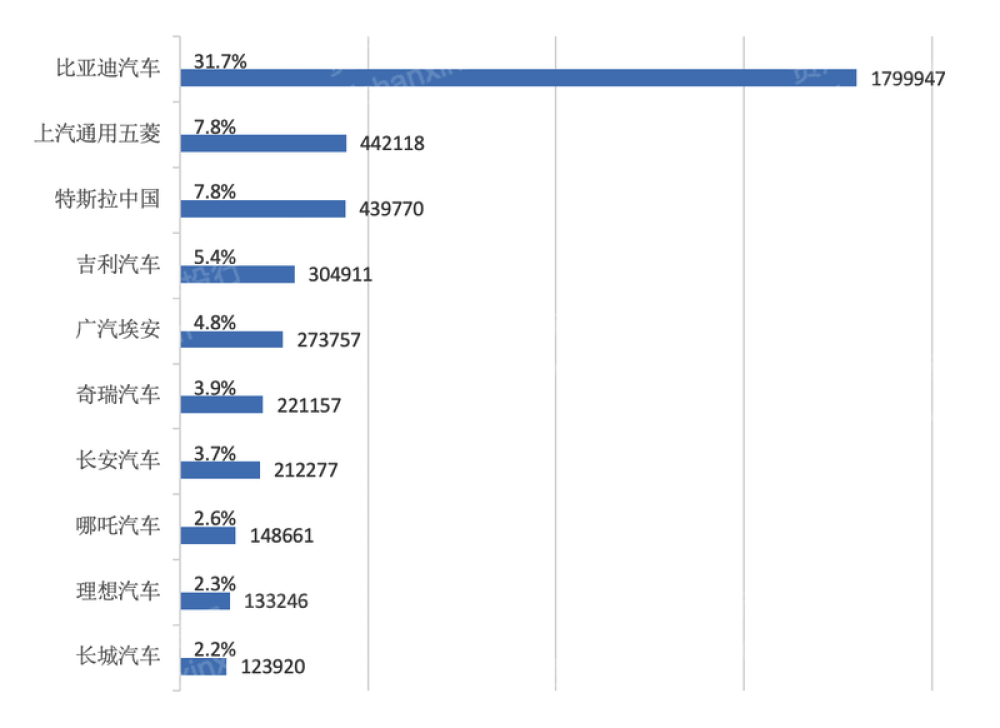

图 2022国内新能源乘用车市场份额前十

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

3.3 竞争分析

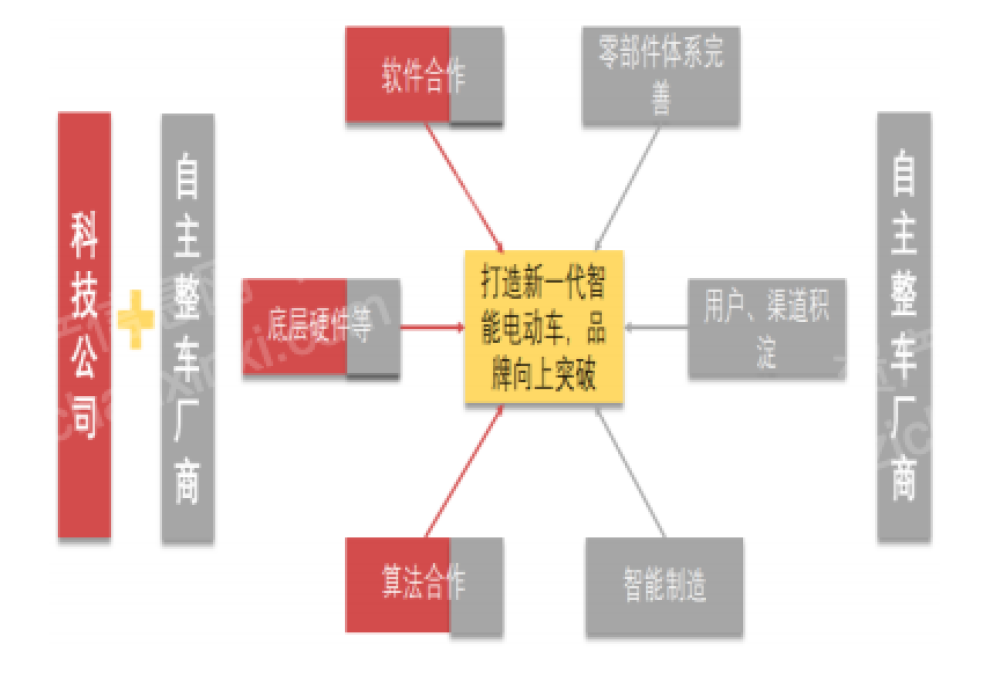

随着汽车智能化浪潮袭来,科技公司与传统车企在这个赛道迅速加码。智能网联汽车时代,汽车智能化的核心在于自动驾驶技术,传统车企主要采取渐进式的发展路线,科技公司主要采取跨越式的 发展路线。传统车企在智能网联汽车的渐进式发展过程中,多以提升销量为目的,产品更迭相对保守。车企主要量产低等级自动驾驶汽车,并搭载 ADAS 辅助驾驶系统。

图 科技公司与整车厂商优势互补

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 国内新能源乘用车海内外新势力销量份额

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

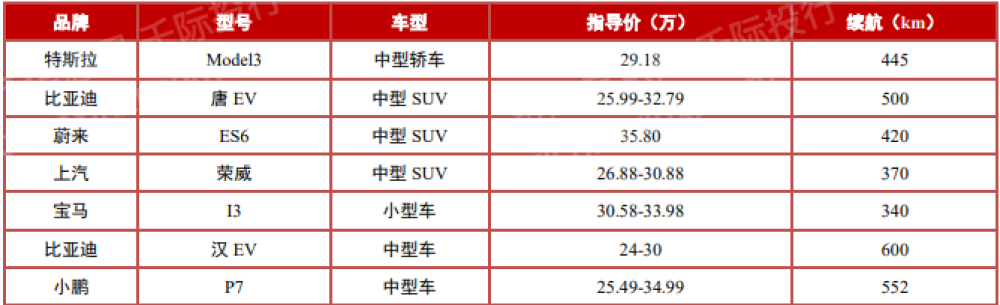

目前在电动车销售方面,处于 20 万-30 万区间的特斯拉Model 3 与比亚迪汉 EV、小鹏 P7 表现强劲,代表着自主品牌新能源车逐步迈入了汽车中高端市场。其中部分原因可以从下图销售地域分布中看出,目前购买地区主要为限购区域,以及一些一线城市。这些地区充电设施完善,人群购买力强,对车的品质续航要求更高,比较愿意尝新,也更看重智能化。随着新能源车品质的逐步提升,20 万-30 万区间的新能源车型有望分流 B 级豪华轿车市场的份额。对于特斯拉,改用磷酸铁锂电池后可能会继续降价,比亚迪汉 EV、小鹏 P7 等有较大压力。

图 25-35 万纯电动汽车整理

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 2022年1-12月新能源乘用车制造商月度销量前十市占率及累计销量(单位:辆,%)

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

3.4 中国主要企业

(1)比亚迪:成立于1995年2月,经过20多年的高速发展,已在全球设立30多个工业园,实现全球六大洲的战略布局。比亚迪业务布局涵盖电子、汽车、新能源和轨道交通等领域,并在这些领域发挥着举足轻重的作用,从能源的获取、存储,再到应用,全方位构建零排放的新能源整体解决方案。比亚迪是香港和深圳上市公司,营业额和总市值均超过千亿元。

(2)上汽集团:公司属于传统汽车制造行业,目前正努力把握产业发展趋势,加快创新转型,从传统的制造型企业,向为消费者提供移动出行服务与产品的综合供应商发展。公司主要业务包括整车(含乘用车、商用车)的研发、生产和销售,正积极推进新能源汽车、互联网汽车的商业化。

3.5 全球重要竞争者

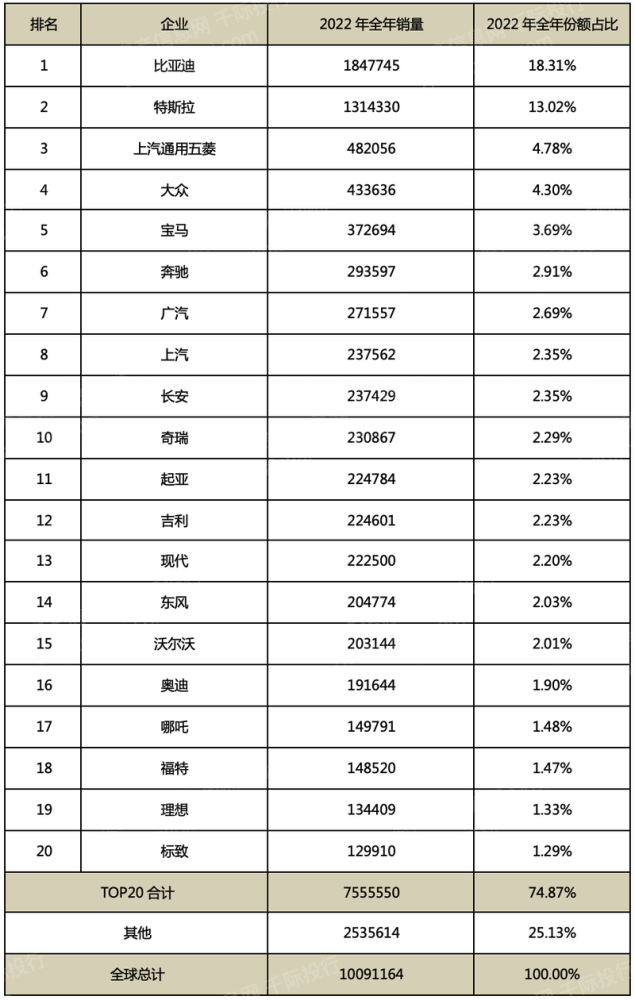

图 2022年全年全球新能源乘用车分企业销量排名

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图4 2022全球车企市值排行榜

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 国内新能源乘用车市场海内外头部新势力量产以来销量(辆)

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

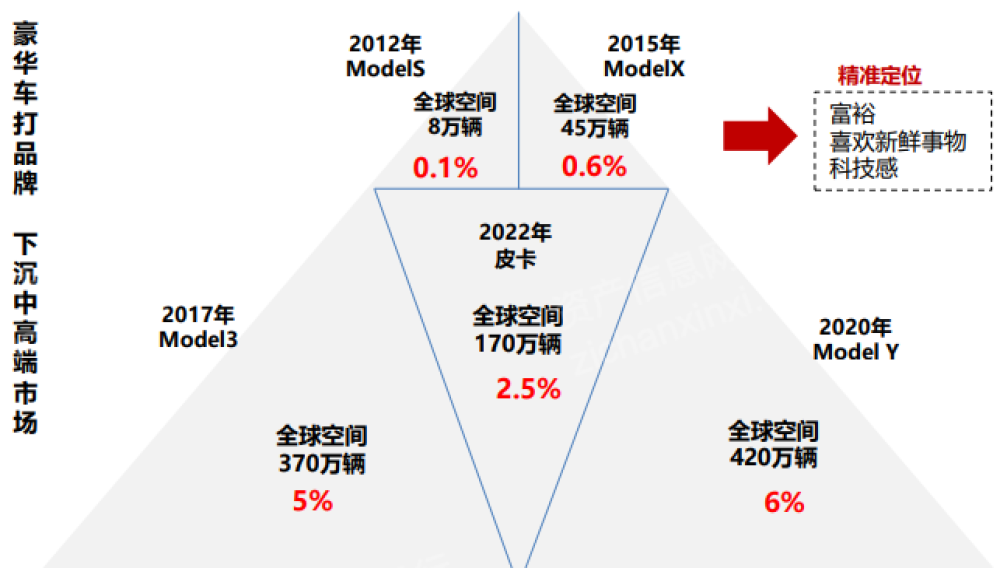

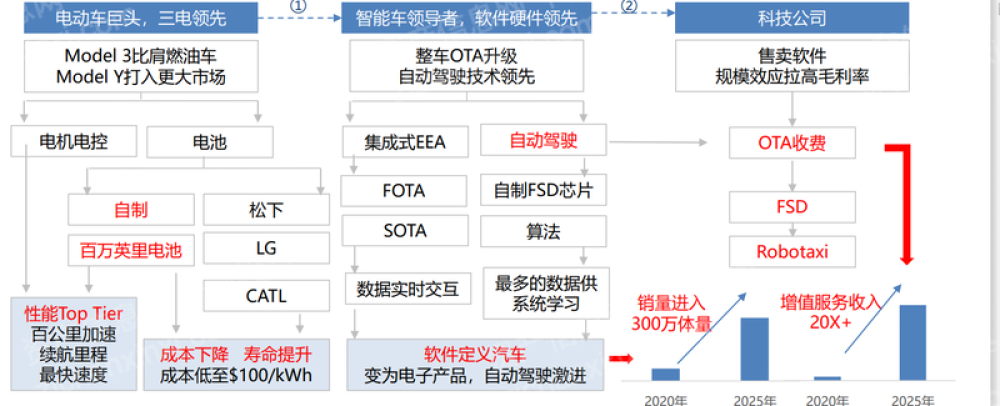

(1)特斯拉(TSLA.O):特斯拉对标科技企业。以豪华车打品牌,下沉中高端市场,市场空间从50万辆扩张至800万辆:率先推出Roadster敞篷跑车对标高端小众跑车市场,随后通过D级轿跑Model S和豪华SUV Model X实现规模化量产,打造特斯拉“高端化、智能化”品牌;并通过Model3下沉至4万美元(国产30万元)以内轿车市场,打开市场空间。

图 特斯拉产品推出时间,对应的市场空间,对应的价格区间等

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

特斯拉电子电气架构由分布式向集中式演进,以及芯片算力+路测数据构筑了核心竞争力并率先推出了智能驾驶。

图 特斯拉及造车新势力智能驾驶对比

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

定位偏向科技公司;FSD选装逐步提高,盈利模式由卖车向卖软件转变;无人驾驶出租车Robotaxi打开更大空间。

图 特斯拉智能化电动车及商业模式全面领先

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

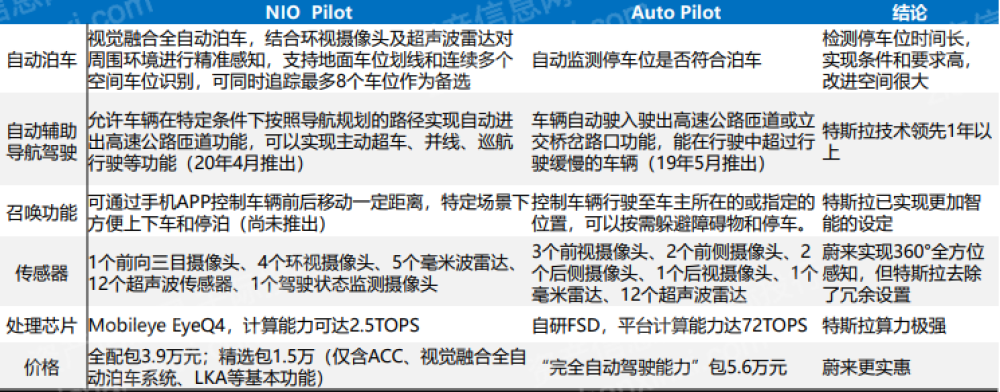

(2)蔚来:蔚来汽车是中国优质电动车市场的先驱。它设计,联合制造和销售智能、互联的优质电动汽车,推动下一代连接,自动驾驶和人工智能技术的创新。它重新定义了用户体验,旨在为用户提供全面、便捷、创新的计费解决方案和其他以用户为中心的服务产品。

定位:中国的特斯拉,世界的蔚来。蔚来参照特斯拉路径,构建三步走的战略规划:由高端超跑,到中高端豪华车市场,再切入大众市场。研发投资巨大,打造电动车核心技术,蔚来ES8/ES6搭载了自主开发的辅助驾驶系统 NIO Pilot和车载AI系统NOMI,追求高度智能化

图 蔚来NIO Pilot与特斯拉Auto Pilot对比

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

图 对比Model Y,蔚来ES6综合性能更优

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

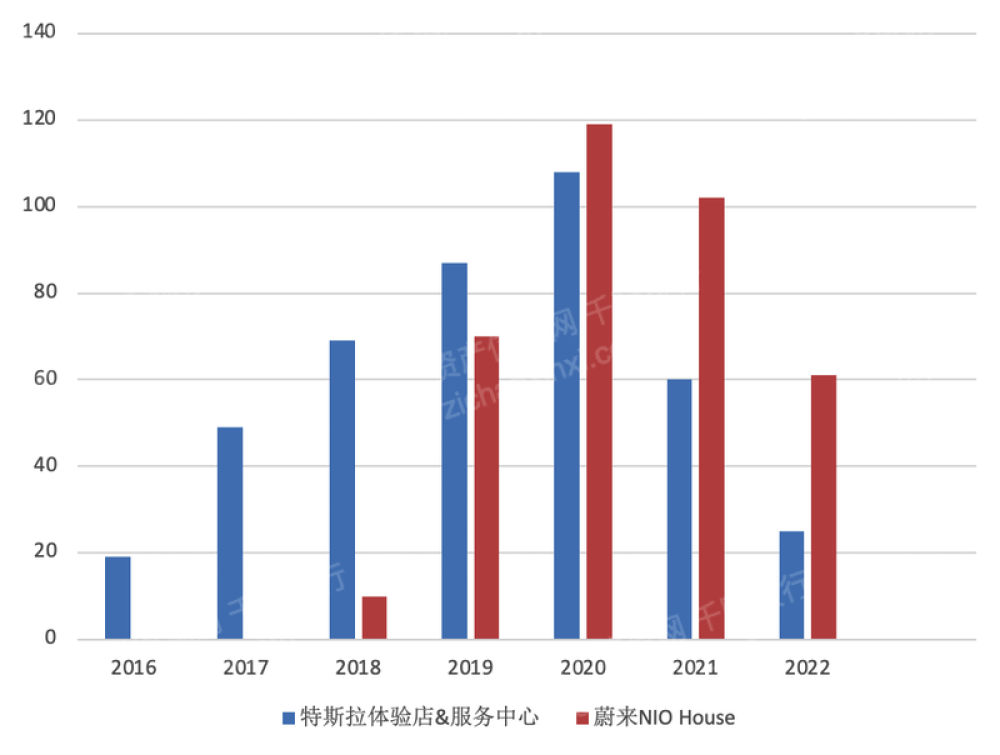

蔚来采取类似特斯拉的直营模式,线上订车+线下体验。

图 蔚来服务门店扩张速度超过特斯拉(个)

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

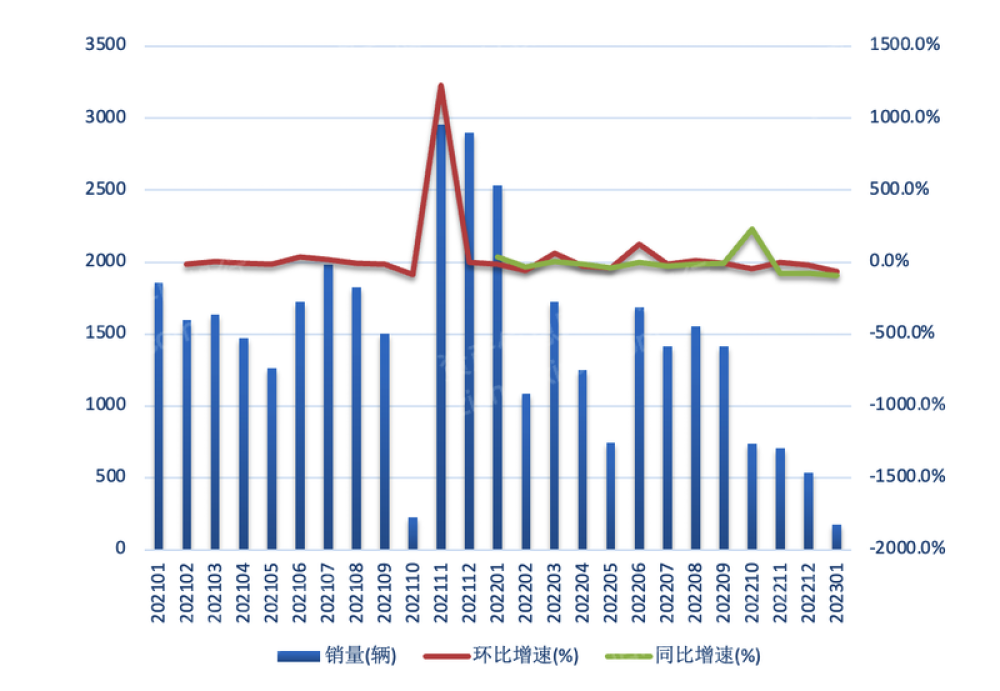

图 蔚来ES8月度销量及增速

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

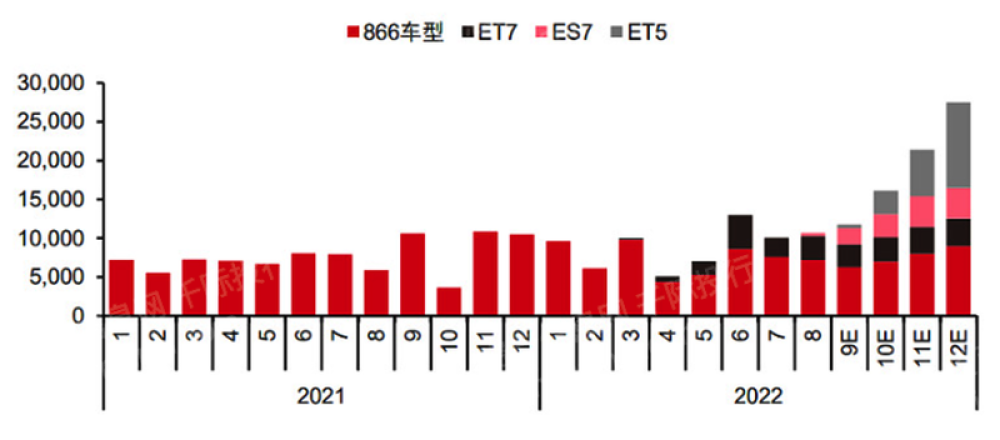

图 蔚来分车型月度销量(辆)

资料来源:资产信息网 千际投行

资料来源:资产信息网 千际投行

(3)小鹏汽车:是中国领先的智能电动汽车公司之一。该公司在中国设计、开发、制造和销售智能电动汽车。今天,它是快速增长的智能电动汽车市场的领头羊,生产流行和环保的车辆,即SUV(G3)和四门运动型轿车(P7)。

第四章 未来行业展望

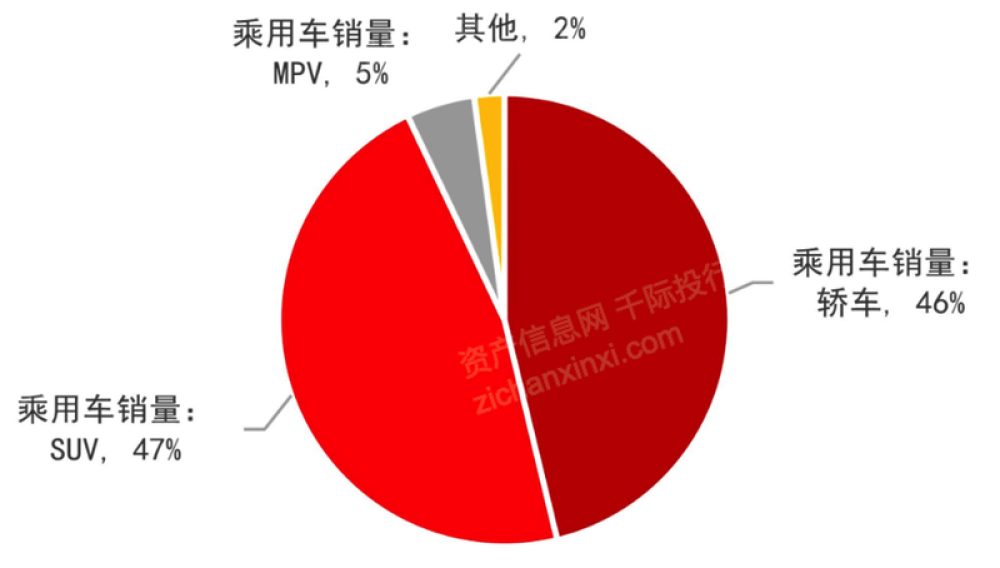

我国新能源汽车市场竞争力明显增强,在三大电领域取得关键技术重大突破。新售新能源汽车达到新车销售总量的25%左右,高度自动驾驶汽车实现限定区域和特定场景商业化应用,充换电服务便利性显著提高。

纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化,燃料电池汽车实现商业化应用,高度自动驾驶汽车实现规模化应用,充换电服务网络便捷高效,氢燃料供给体系建设稳步推进。

预计在15年内,新能源汽车产业仍是未来发展的趋势。其中,技术创新是新能源汽车产业必须攻克的难关,像是纯电领域中动力电池、操作系统、充电桩等;氢能领域中以制氢、储氢、运氢为主的低成本氢能体系建设等等。